Le Château de Montferrand, perché sur le Pic Saint-Loup dans l’Hérault, est un monument historique emblématique construit au XIIe siècle. Aujourd’hui, il offre des vues panoramiques exceptionnelles sur la région environnante.

En 2022, le Château de Montferrand a été officiellement inscrit au titre des Monuments Historiques, et il a été classé le 4 avril 2024 par le Ministère de la Culture. Ce classement reconnaît son intérêt patrimonial et permet de garantir sa conservation, sa restauration et sa mise en valeur.

La protection offerte par ce statut permet également de bénéficier de subventions pour les projets de préservation du site : La Communauté de Communes du Grand Pic Saint-Loup et ses partenaires s’investissent activement dans la valorisation de ce site historique, permettant ainsi de préserver ce patrimoine pour les générations futures.

Savez-vous qu’en tant que particulier, vous pouvez bénéficier d’avantages fiscaux pour sauvegarder le patrimoine français ? Le dispositif fiscal ‘Monuments Historiques’ permet aux propriétaires de biens classés de déduire les travaux de restauration de leurs revenus, favorisant ainsi la conservation de notre patrimoine culturel.

Présentation et objectifs

Le dispositif Monuments Historiques permet aux propriétaires de biens classés ou inscrits de bénéficier d’avantages fiscaux en échange de la conservation et de la restauration de ces biens.

L’objectif de ce dispositif est de réhabiliter et de préserver le patrimoine architectural français.

Immeubles concernés

Sont concernés les immeubles classés Monuments Historiques ou inscrits à l’inventaire supplémentaire des monuments historiques, ainsi que les immeubles labellisés par la Fondation du patrimoine.

Il n’est bien sûr pas nécessaire d’acheter un château pour bénéficier du dispositif. Des opérateurs spécialisés proposent aux investisseurs des biens éligibles de toutes tailles : ils se chargent de sourcer les biens, de les rénover et de les mettre en location.

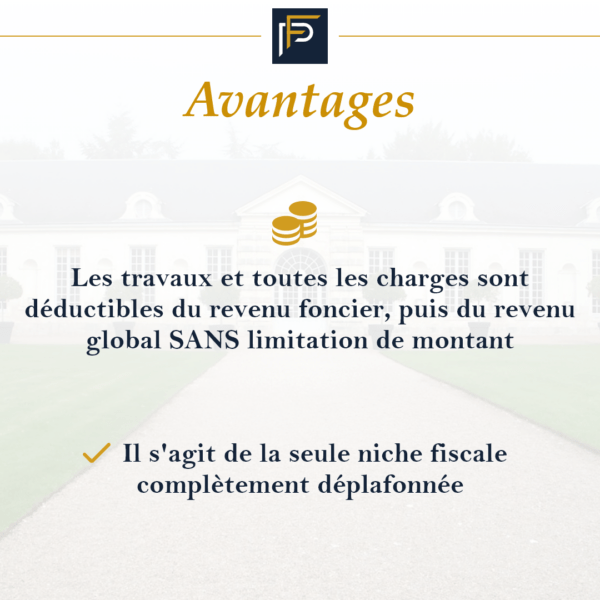

Avantages

Il s’agit d’un dispositif qui s’adresse aux contribuables imposés aux tranches marginales les plus hautes : les dépenses de travaux (entretien et réparations) ainsi que toutes les charges, y compris les intérêts d’emprunt, d’un Monument Historique sont déductibles des revenus fonciers, puis du revenu global de son propriétaire, SANS limitation de montant.

Le gain fiscal est donc égal à l’impôt sur le revenu et aux prélèvements sociaux sur la partie déduite des revenus fonciers, ainsi qu’à l’impôt sur le revenu sur la partie déduite du revenu global. En cas de déficit global, ce déficit est reportable pendant 6 ans.

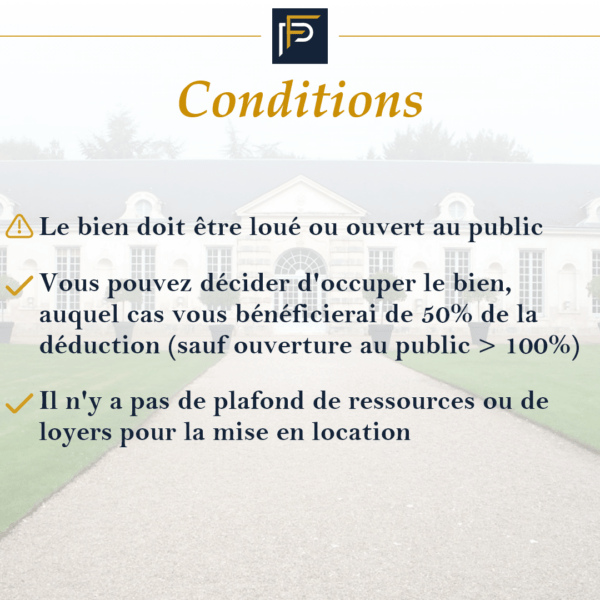

La déduction est de 100% si le bien est loué ou ouvert au public, sinon elle est de 50% (si le propriétaire occupe le bien). Ce dispositif peut donc permettre aux amoureux de belles pierres de financer une partie des travaux de leur résidence principale ou secondaire.

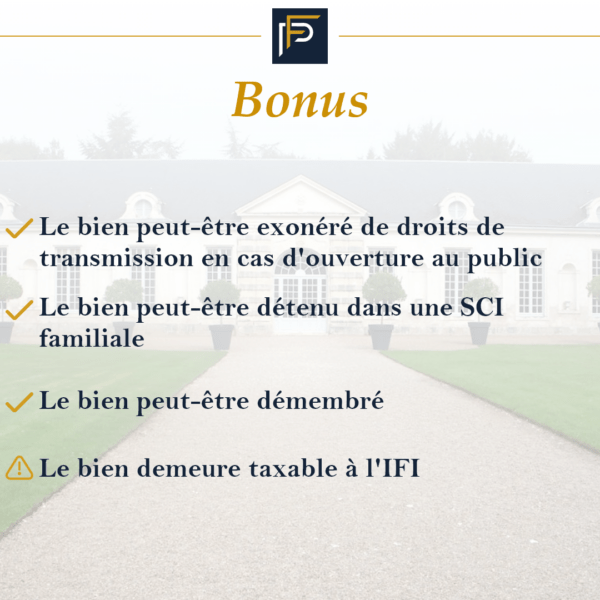

Il peut y avoir une exonération de droits de transmission si l’immeuble est ouvert au public un certain nombre minimum de jours par an (condition soumise à la signature d’une convention avec les ministères chargés de la culture et des finances).

Conditions

Attention, les monuments historiques demeurent taxables à l’Impôt sur la Fortune Immobilière

Pour plus d’informations sur le château :

Pour plus d’informations sur le dispositif :

https://bofip.impots.gouv.fr/bofip/1817-PGP.html/identifiant%3DBOI-RFPI-SPEC-30-20181219